定額減税とは

賃金上昇が物価高に追いついていない国民の負担を緩和し、デフレ脱却のための一時的な措置として、令和6年分の所得税および令和6年度分の市・県民税において特別税額控除(定額減税)を実施します。減税額は、控除対象者(納税義務者本人、配偶者など)1人につき、令和6年分の所得税から3万円、令和6年度分の市・県民税から1万円、合計4万円が減税されます。

今回は、市・県民税における定額減税についてご説明します。

所得税の定額減税の詳細は国税庁ウェブサイトをご覧ください。

https://www.nta.go.jp/

【対象となる人】

令和6年度の市・県民税所得割の納税義務者のうち、前年の合計所得金額が1805万円以下(給与所得2千万円以下に相当)の人。

※均等割・森林環境税のみ課税される人および非課税の人は対象外。

【定額減税の算出方法】

納税義務者本人の定額減税の額は次の金額の合計です。

◯納税義務者本人 1万円

◯控除対象配偶者および扶養親族

(国外居住を除く)

1人につき1万円

※減税はすべての税額控除(住宅ローン控除、寄附金控除など)を行った後の所得割額から行います。

※算出した減税額が所得割額を上回る場合は、所得割額が定額減税の限度額となります(均等割額への減税の適用はできません)。定額減税しきれない場合は、給付金を支給します。給付金については改めてお知らせします。

【定額減税に関する留意点】

同一生計配偶者のうち、前年の合計所得金額が1千万円以上である納税義務者の配偶者については、令和6年度の市・県民税の定額減税における扶養親族などの算定の対象になりませんが、令和7年度の市・県民税において、当該配偶者を有する場合には、1万円が減税されます。

市・県民税の定額減税の詳細はこちらをご覧ください。

https://www.city.tottori.lg.jp/www/contents/1713398341888/index.html

控除対象配偶者および扶養親族2人の場合

定額減税額=1(本人)+1(控除対象配偶者)+1×2(扶養親族)

=4万円

納税者の市・県民税所得割が1万9000円の場合

定額減税額=1万9000円

(減税額が所得割額を上回るため)

市・県民税で減税しきれなかった2万1000円と所得税で減税しきれなかった額の合計を1万円単位で切り上げた額が給付されます。

定額減税の実施方法

対象となる納税義務者に対し、以下のとおり減税を行います。

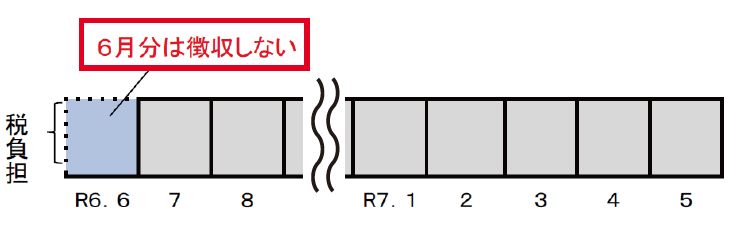

給与特別徴収(給与からの引き去り)

令和6年6月分は徴収せずに、定額減税後の税額を令和6年7月分から令和7年5月分の11カ月に分割して徴収します。

(100円未満の端数については、最初の月で徴収します)

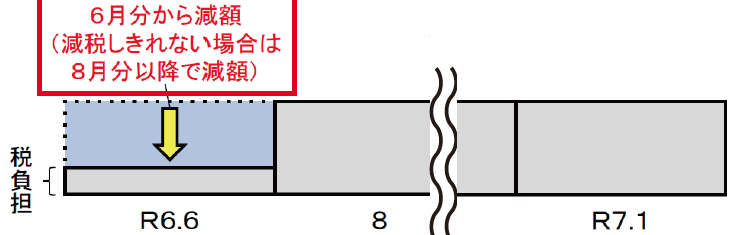

普通徴収(納付書および口座振替での支払い)

定額減税前の税額を元に算出した第1期分(令和6年6月分)の税額から減税し、第1期分から減税しきれない場合は、第2期分(令和6年8月分)以降の税額から、順次減税します。

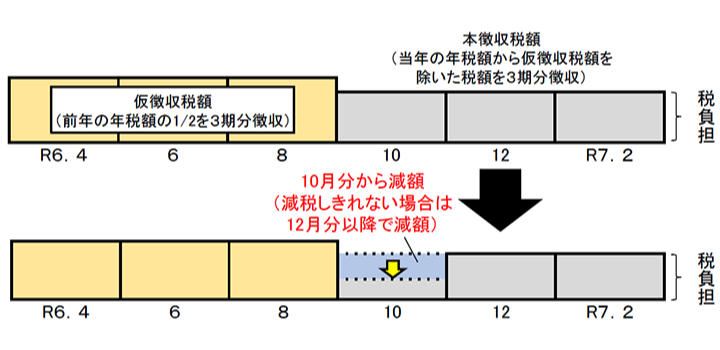

年金特別徴収

(年金からの引き去り)

定額減税前の税額を元に算出した令和6年10月分の特別徴収額から減税し、減税しきれない場合は令和6年12月分以降の特別徴収税額から、順次減税します。

令和6年度から森林環境税が課税されます

東日本大震災の復興に際し、地方公共団体が実施する防災のための施策の財源として、個人市・県民税の均等割額に年1000円が上乗せされていましたが、令和5年度で廃止となりました。

それに代わり、令和6年度から森林整備やその促進に関する施策の財源として、森林環境税(国税:年1000円)が課税されます。

森林環境税の詳細はこちら(林野庁ウェブサイト)

https://www.rinya.maff.go.jp/j/keikaku/kankyouzei/kankyouzei_jouyozei.html

【税額・徴収方法】

税額:年1000円

徴収方法:個人市・県民税均等割と併せて徴収

【納税義務者】

1月1日現在において、国内に住所を有する人

※前年の所得が一定額以下の人、生活保護を受給している人などは課税されません。

【豊かな森づくり協働税(県税)との違いは?】

森林環境税は、主に森林所有者に代わって市町村が行う森林整備などに活用されるのに対し、豊かな森づくり協働税は、森林所有者が行う森林整備の支援などに活用されます。